Arbetsbeskattningen har parkerat på för hög nivå

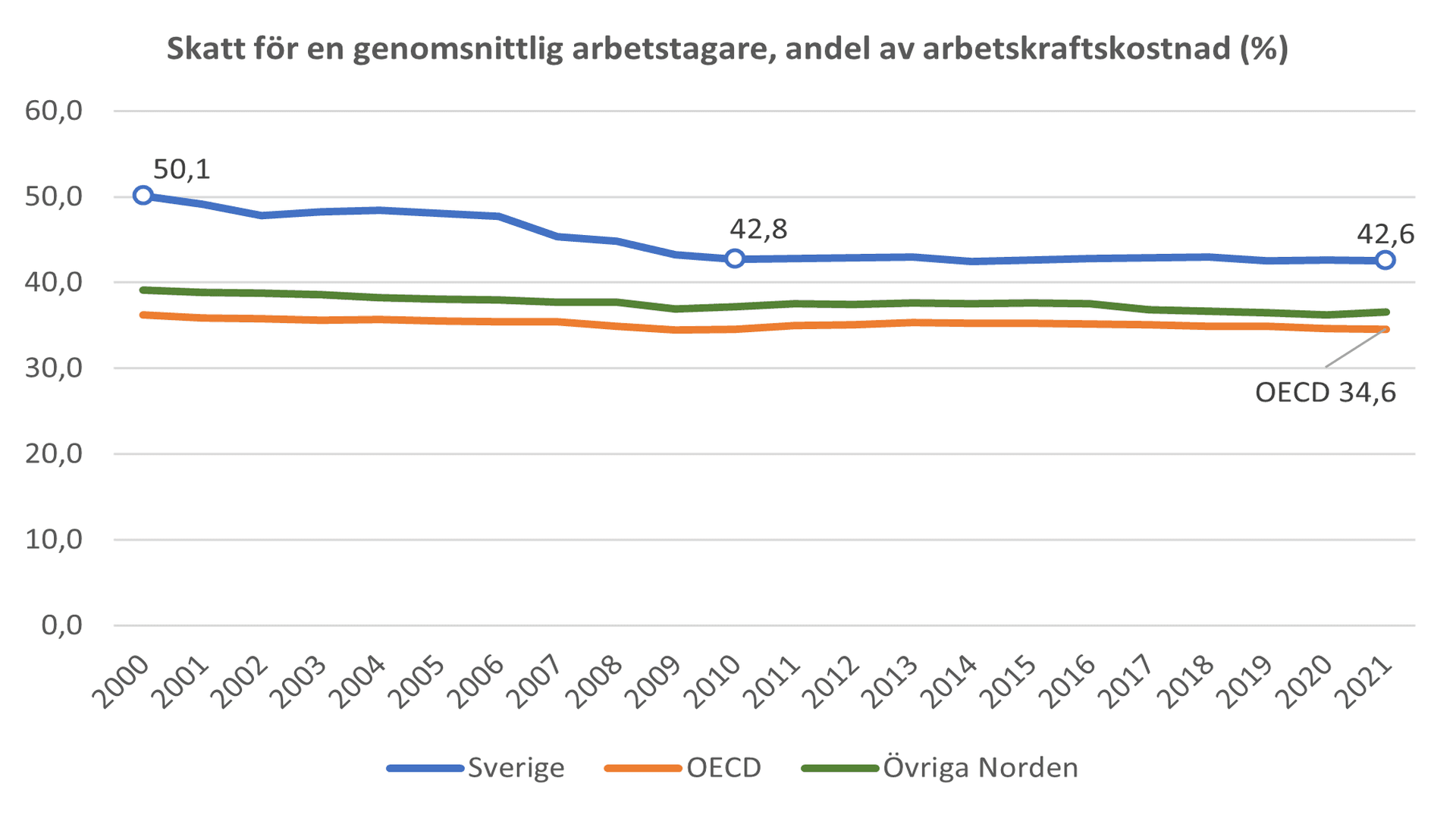

Färska siffror visar att skatten för en genomsnittlig arbetstagare i Sverige ligger betydligt högre än OECD-genomsnittet. Även jämfört med övriga nordiska länder framstår den svenska skattebördan som tung.

I den nyligen publicerade, Taxing Wages 2022, jämförs arbetsbeskattningen i OECD:s 38 medlemsländer. Metoden för jämförelserna är att utgå från hur mycket en genomsnittlig arbetstagare tjänar och sedan beräkna hur stor andel skatt, inklusive arbetsgivaravgifter, denna individ betalar. För att också fånga in hur låg- och höginkomsttagare beskattas, inkluderas även typfall där lönenivåerna ligger på 67 respektive 167 procent av genomsnittet.

För svensk del kan man konstatera att förändringarna mellan 2020 och 2021 överlag var ytterst små. Skattekilen för en genomsnittlig arbetstagare sjönk endast med 0,1 procentenheter. Samtidigt var den högsta marginalskatten, mätt för en person som tjänar 167 procent av genomsnittet, oförändrad på 66 procent – högst av samtliga efter Belgien.

Att förändringarna skulle vara små var helt väntat givet att fjolårets största inkomstskattenyhet begränsade sig till introduktionen av det så kallade förvärvsavdraget. Detta kan som mest kan ge 1 500 kronor på årsbasis, det vill säga endast en dryg hundrapp extra i månaden. Den långsamma förändringstakten passar väl in i ett mönster vi sett under flera års tid nu. Faktum är att skattekilen för den genomsnittliga arbetstagaren knappt har förändrats alls sedan 2010. Efter det fjärde steget i jobbskatteavdraget uppgick skattekilen då till 42,8 procent. 2021 var motsvarande siffra 42,6.

Däremot hade arbetstagarna mer att glädjas åt under perioden dessförinnan, 2000-2010. Som framgår av diagrammet nedan minskade skattekilen under dessa år med över sju procentenheter, till största del på grund av jobbskatteavdraget, men även till viss del genom skattereduktionen för den allmänna pensionsavgiften (2000-2006) samt en något lägre arbetsgivaravgift.

Problemet med det stagnerade reformtempot är att arbetsbeskattningen bitit sig fast på en alltför hög nivå. Detta gäller alltså inte enbart marginalskattens toppnivå utan även beskattningen av en genomsnittlig arbetstagare. I OECD uppgick denna skattekil till 34,6 procent förra året, det vill säga hela åtta procentenheter under Sveriges nivå. Nästan lika stort, sex procentenheter, var avståndet ner till genomsnittet för övriga nordiska länder.

Sverige har med andra ord en ganska lång väg att vandra innan vi når ner till mer konkurrenskraftiga nivåer. Årets förstärkning av jobbskatteavdraget, som alltså ännu inte återspeglas i OECD:s siffror, var därför en välkommen om än otillräcklig åtgärd. Framöver kommer mer betydande sänkningar att krävas. Fördelen med sådana reformer är att vi vet att de funkar. Exempelvis har utvärderingar pekat på att de första stegen av jobbskatteavdraget åtminstone gav 100 000 fler sysselsatta (se exempelvis här, här och här). Hade man tagit hänsyn till samtliga steg skulle siffran förstås blivit ännu högre. Sänkningar av de högsta marginalskatterna är om möjligt ännu klokare politik. Regeringen har där själva konstaterat att borttagandet av värnskatten förmodligen inte ens minskar skatteintäkterna (se s. 198 i budgetprop. 2020). Där handlar det alltså om skattesänkningar som leder till fler arbetade timmar, högre produktivitet och ökad efterfrågan i ekonomin utan att staten går miste om en enda skattekrona.

Mot denna bakgrund blir den relevanta frågan snarast: har Sverige råd att inte genomföra dessa skattelättnader? Har Sverige råd att inte närma sig OECD:s skattesnitt?

Kvalitativ lagstiftning och företagens administrativa börda måste tas på allvar

Under tisdagen lämnade Niklas Karlsson m.fl. (S) en motion med anledning av Regeringens proposition 2025/26:102 Utbyte av uppgifter i tilläggsskatterapport och kompletteringar av förfarandet av tilläggsskatt för företag i stora koncerner. I motionen föreslås att ”regeringen bör genomföra en samlad k...

Halva skattebördan på en femtedel av hushållen

Den femtedel av hushållen med högst ekonomisk standard står för cirka hälften av den slutliga skatten. Det kan jämföras med mindre än fem procent för den femtedel med lägst ekonomisk standard. Det är viktigt att ha med sig i debatten om marginalskatterna, skriver skatteexpert Fredrik Carlgren.

Podd om sponsring

Utredningen om skatteincitament för juridiska personers gåvor till ideell verksamhet har lagt fram ett förslag på en ny avdragsregel för utgifter för sponsring. Förslaget är nu på remiss fram till den 4 maj. Men varför behövs det egentligen en ny avdragsregel och hur är den tänkt att fungera? I dett...

Rätt incitament för FoU

Nytt poddavsnitt där Katarina Bartels och Fredrik Carlgren är med och berättar om de två alternativa lösningar för hur ett system för skatteincitament för företagens investeringar i forskning och utveckling kan utformas som nyligen presenterades av regeringens utredare. Modellen med förhöjt kostnads...

Jantelagen

Svenskt Näringsliv har låtit Ipsos undersöka attityder till förmögenhet i Sverige och grannländerna Norge, Finland, Danmark och Estland. Anders Ydstedt är med i detta avsnitt av podden Skattefrågan och berättar om resultaten. Det visar sig att vi är betydligt mindre avundsjuka på varandra än vad vi ...

Höjda trösklar för revision - men inte i Sverige

Enligt en färsk studie från den europeiska revisorsorganisationen Accountancy Europe har en majoritet av de europeiska länderna höjt storleksgränserna för revisionsplikt under den senaste femårsperioden. Sedan den förra undersökningen gjordes 2021 har 22 av de 32 europeiska länder som ingått i under...